Der Sarbanes Oxley Act of 2002 (kurz SOX) wurde als US-Bundesgesetz als Reaktion auf die Bilanzskandale der Jahre 2001 und 2002 erlassen. Die Unternehmen Enron (2001) und Wordcom (2002) waren durch gigantische Finanzskandale in Schieflage geraten. Der Schaden für die Unternehmen und vor allem die Anleger war immens.

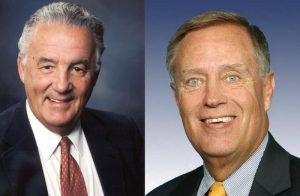

Dass diese Skandale überhaupt möglich wurden, lag an der bis 2002 unzuverlässigen Berichterstattung von Unternehmen mit Zugang zum öffentlichen Kapitalmarkt. Daraufhin arbeiteten die beiden US-Senatoren Paul Sarbanes (Demokratische Partei) und Michael Oxley (Republikaner) das nach ihnen benannte Gesetz aus.

Die Senatoren Paul Sarbanes und Michael Oxley (2002) – Bild: Wikimedia

Sarbanes Oxley Act: Ziele und Geltungsbereich

Das grundlegende Ziel des Gesetzes bestand und besteht nach wie vor darin, das Vertrauen von Anlegern in die Verlässlichkeit von veröffentlichten Finanzdaten herzustellen. Der Geltungsbereich des Gesetzes erstreckt sich auf alle Unternehmen inklusive Tochterunternehmen, deren Aktien an US-Börsen oder auch außerbörslich in den USA gehandelt oder angeboten werden.

Dabei kann es sich auch um ausländische Unternehmen handeln, weshalb europäische Firmen mit Zugang zum US-Kapitalmarkt das Gesetz kennen müssen. Zweifellos hat SOX die Transparenz der Berichterstattung deutlich verbessert, jedoch konnte das Gesetz einen Banken-Skandal wie den von Lehmann Brothers im Jahr 2008 nicht verhindern.

Die Abschnitte des Gesetzes

Die Sections (Paragraphen) von Sarbanes Oxley sind umfassend (insgesamt 66 Seiten), für das allgemeine Verständnis ist vor allem die Kenntnis von Section 404 bedeutsam. Dieser populärste und kostenintensivste Paragraph des Gesetzes verlangt in jedem Jahresbericht einer Kapitelgesellschaft eine Beurteilung des internen Kontrollsystems einer Firma für die Rechnungslegung. Diese Beurteilung muss von der Geschäftsleitung und von einem externen Wirtschaftsprüfer kommen.

Vor allem Section 404 des SOX hat die Corporate Governance und Compliance-Richtlinien von betroffenen Unternehmen seither deutlich verändert. In den USA wurde auf Grundlage des Gesetzes das PCAOB (Public Company-Accounting Oversight Board) als unabhängige Aufsichtsbehörde geschaffen, die seither Wirtschaftsprüfungsgesellschaften kontrolliert. Betroffen sind alle Wirtschaftsprüfer, die SEC-kontrollpflichtige Unternehmensabschlüsse überwachen. Die Vorschriften des Gesetzes waren teilweise vollkommen neu und entsprechen in anderen Teilen vorherigen Best-Practice-Standards, die nun bundesrechtlich geregelt wurden.

Konsequenzen für nicht-US Firmen

Ausländische Unternehmen bekamen durch die US-amerikanische Börsenaufsicht (kurz SEC; United States Securities and Exchange Commission) bis Mitte 2006 Zeit, die Vorschriften des Gesetzes vollständig für ihre Rechnungslegung anzuwenden. Zum Charakter des Gesetzes ist wichtig zu wissen, dass ein Großteil der Sections bestehende US-Bundesgesetze ergänzt und/oder geändert hat, darunter den Securities Exchange Act (Börsengesetz) und den Securities Act (Wertpapiergesetz).

Auch erging an die Börsenaufsicht SEC die Aufforderung, neue Verordnungen für eine verbesserte Transparenz zu erlassen. Darüber hinaus wurden das Bundesstrafgesetzbuch, Strafmaße und einige Verjährungsfristen geändert (in der Regel erhöht/verlängert).

Die wesentlichen Inhalte des SOX

Im Kern müssen der CEO (Chief Executive Officer; Vorstandsvorsitzender) und der CFO (Chief Financial Officer; Finanzvorstand) eines Unternehmens die Ordnungsmäßigkeit der Jahresabschlüsse in der Art einer eidesstattlichen Erklärung bestätigen. Falls sich im Nachhinein Unrichtigkeiten herausstellen, die zu Korrekturen führen, müssen CEO und CFO ihre erfolgsabhängigen Vergütungen zurückzahlen.

Hierbei handelt es sich in der Praxis um eine sehr harte Sanktion, da in den USA dieser Vergütungsteil bis zu 70 % des Einkommens der oberen Managementebene betragen kann. In Europa pendelt der erfolgsabhängige Anteil zwischen 30 bis über 50 % – allerdings mit steigender Tendenz.

Der neben Edward Snowdon bekannteste Whistleblower: Julian Assange (2009 in Copenhagen) – New Media Days / Peter Erichsen [CC BY-SA 2.0 (http://creativecommons.org/licenses/by-sa/2.0)], via Wikimedia Commons.

- Unternehmen dürfen ihrem Management keine Darlehen mehr gewähren.

- Die Mitglieder des Prüfungsausschusses und des Aufsichtsrats müssen unabhängig sein.

- Nicht-Prüfungsleistungen des Abschlussprüfers sind genehmigungspflichtig, neben der Abschlussprüfung (zeitnah) sind sie verboten.

- Der Abschlussprüfer muss den Prüfungsausschuss sofort über kritische Vorgänge informieren.

- Wirtschaftsprüfer unterliegen einem verschärften Haftungsrecht.

- Es sind Hinweisgebersysteme einzurichten, Whistleblower genießen seither einen erhöhten Schutz.

Bedeutung für ausländische Unternehmen und resultierende Rechtskonflikte

Da das Gesetz auch für ausländische Unternehmen gilt, die mit Wertpapieren auf dem US-Markt vertreten sind, resultiert aus ihm die Konsequenz, dass sich die betreffenden Unternehmen entweder vom US-Markt verabschieden (was in der Regel unrealistisch ist) oder Gesetzen wie etwa der Individualhaftung von Vorstandsmitgliedern unterworfen werden, die es im deutschen Recht (und dem anderer europäischer und asiatischer Staaten) so nicht gibt.

Schon diese Konsequenz wiegt schwer, doch ein noch größerer juristischer Konflikt entsteht durch die Aufforderung des Gesetzes an Rechtsanwälte und Wirtschaftsprüfer, Handlungen zu begehen, die in Deutschland einen Bruch der Verschwiegenheitspflicht und/oder einen Parteiverrat bedeuten und damit standes- oder strafrechtliche Sanktionen nach sich ziehen.

Die EU-Kommission und Japan haben darauf in Teilen mit adäquaten Richtlinien reagiert (EuroSOX und JapanSOX), doch wirkliche Rechtssicherheit besteht nicht. Daher hat der Sarbanes Oxley Act vielschichtige Auswirkungen auf mehreren Ebenen. Nicht nur die Unternehmen sind betroffen, auch Gesetzgeber in anderen Teilen der Welt mussten reagieren. Vereinfacht gesagt, erzwingt damit die US-Regierung im Wirtschaftsrecht eine globale Nivellierung nach ihren eigenen Standards, die entweder dem Rest der Welt das US-Recht „aufzwingt“ oder für wichtige Unternehmen den US-Marktzugang unterbindet, was letztlich eine verschleierte Form des Protektionismus wäre.

US-Präsident Bush vor der Unterzeichnung des SOX mit Senator Paul Sarbanes im Jahr 2002 (Bild: Wikimedia)

Das Gesetz, das George W. Bush im Jahr 2002 unterzeichnet hat, erscheint angesichts der protektionistischen Bestrebungen des aktuellen US-Präsidenten (Anm.: Donald Trump im Jahr 2017) in einem neuen Licht. Sein republikanischer Amtskollege aus dem Jahr 2002 hat ihm quasi eine Steilvorlage vor die Abschottung des US-Marktes geliefert. Alternativ verlangt das Gesetz eine erhebliche Anpassungsleistung durch die übrige (globale) Wirtschaftswelt.

Die Reaktionen in Deutschland auf SOX

Deutschland reagierte wegen der nötigen Rechtsanpassung mit den Gesetzen APAG (AbschlussprüferAufsichtsgesetz), BARefG (Berufsaufsichts-Reformgesetz) und BilReG (Bilanzrechtsreformgesetz), die jeweils grundlegende Reformen des Aufsichtssystems über Abschlussprüfer darstellen. Damit möchte der deutsche Gesetzgeber die Anerkennung hiesiger Aufsichtsmechanismen durch die PCAOB erreichen. Das gelingt bislang überwiegend, aber nicht vollständig. Die deutschen Unternehmen, die an US-Börsen notiert sind, mussten im Zuge des Gesetzes ihre unternehmerischen Abläufe zum Teil erheblich umstellen.

Sie mussten neuartige interne Kontrollsysteme (IKS) implementieren, die so effizient sind, dass die US-Haftung des eigenen Managements praktisch nicht in Kraft tritt. Wenn aber dieser Fall einträte, wäre eine spannende Frage, wie die verlangten Sanktionen nach dem Sarbanes Oxley Act gegen Mitglieder deutscher Aufsichtsräte – möglicherweise gegen herrschendes deutsches Recht – durchgesetzt würden. Am wahrscheinlichsten ist es, dass US-amerikanische Behörden finanzielle Sanktionen, wie sie das Gesetz vorsieht, durch das Einfrieren von Konten der Beteiligten realisiert, wo immer das den US-Behörden möglich ist.

Fazit: Konsequenzen für Gründer und Unternehmer

Für deutsche und europäische Firmen hat der SOX 2002 in der Praxis nur dann Auswirkungen, wenn das Unternehmen am US-amerikanischen Kapitalmarkt tätig ist, also dort Wertpapiere handelt. Für die allermeisten mittelständischen Firmen in Deutschland oder Europa dürfte das in der Praxis nicht der Fall sein.

Dennoch sollten sich vor allem Unternehmens-Käufer diese Tatsache im Rahmen einer Due Diligence vom Verkäufer bestätigen lassen.

- Über den Autor

- Aktuelle Beiträge

Katharina Berger arbeitet und schreibt als Redakteurin von docurex.com über wirtschaftliche Themen.