Beiträge und Artikel zu BWL-Fachbegriffen

Um den Erfolg des eigenen Unternehmens zu vergleichen und zu beurteilen, reichen Gewinn oder Jahresüberschuss nicht aus, obgleich es sich hierbei um aussagekräftige, betriebswirtschaftliche Kennziffern handelt. Es gibt Faktoren, die sich auf den Gewinn Ihres Betriebes auswirken, die außerhalb Ihres Einflussbereiches stehen. Ökonomen nutzen bei der vergleichenden Beurteilung des Erfolgs von unternehmerischen Aktivitäten zunehmend andere Kennzahlen,…

Die Verwendung der richtigen betriebswirtschaftlichen Kennzahlen ist entscheidend, um den Erfolg eines Unternehmens bewerten zu können und die für ein nachhaltiges Wachstum erforderlichen Erkenntnisse zu gewinnen. Zu erkennen, was funktioniert und was nicht, ist die Grundvoraussetzung, um den Fortschritt eines Unternehmens in die richtige Richtung zu lenken zu. Durch die Festlegung klarer operativer Kennzahlen und…

Die Abschreibung bezeichnet die Abbildung der Wertminderung von Vermögensgegenständen eines Unternehmens. Um diese zu erfassen und zu verrechnen, kann sich das Rechnungswesen verschiedener Abschreibungsverfahren bedienen. Die Abschreibung oder auch AfA (Absetzung für Abnutzung) senkt den Unternehmensgewinn und somit die Bemessungsgrundlage für die zu bezahlende Ertragssteuer. In der Bilanz mindert die Abschreibung den Buchwert eines Vermögensgegenstandes,…

Wenn Sie angehender Ökonom oder ein amtierender BWL-Student sind, sind Sie sicherlich einmal auf die Abkürzung WACC gestoßen. Hinter dem Begriff versteckt sich eine Methode, die Ihnen im Falle einer Discounted Cash Flow Bewertung von Nutzen sein kann. An dieser Stelle finden Sie alle relevanten Informationen zum WACC: Was er ist und wozu er benötigt…

Die goldene Bilanzregel bezeichnet den Finanzierungsgrundsatz, durch den man das Anlagevermögen Ihres Unternehmens durch längerfristig gebundenes Kapital deckt. Im Gegensatz hierzu kann das Umlaufvermögen auch durch kurzfristiges Kapital wie beispielsweise Kredite finanziert werden kann. Aussage der Regel Dabei geht diese goldene Regel der Bilanz so weit, dass sie eine Übereinstimmung der jeweiligen Laufzeiten fordert. Das bedeutet für Sie, dass Ihr Anlagevermögen, zu…

Die Kosten- und Leistungsrechnung dient der Bereitstellung von Informationen für die operative Planung. Im Unterschied zur Finanzbuchhaltung ist sie nicht in erster Linie mit formal-rechtlichen Funktionen verbunden. Ist im elektronischen Datenraum neben anderen Kennzahlen der Deckungsbeitrag gespeichert, können Sie mit seiner Hilfe den betrieblichen Erfolg abschätzen. Hier können Sie sich darüber informieren, wie sich der Deckungsbeitrag errechnet, was dieser aussagt und in welcher Verbindung er…

Der Deckungsbeitrag ist ein Begriff aus der Kosten- und Leistungsrechnung und somit Teil der Betriebswirtschaftslehre. Er bezeichnet den Unterschied zwischen dem erzielten Umsatz und den variablen Kosten. Die Differenz zwischen Umsatz und variablen Kosten wird anschließend zur Deckung der Fixkosten verwendet. Den Deckungsbeitrag berechnen wir für die Gesamtmenge eines Produktes oder pro Produktionseinheit. Ziel der Berechnung sind die Ermittlung des Produkterfolges und die Angebotskalkulation.…

Eine Außenfinanzierung basiert auf Kapital, das nicht aus den Erlösen des Unternehmens erwirtschaftet wurde, sondern von außen in das Unternehmen fließt. Darin unterscheidet es sich von der sogenannten Innenfinanzierung, bei der Investitionen aus Kapital getätigt werden, dass aus den Erlösen des Unternehmens genommen wird. Grundsätzlich ist es empfehlenswert, wenn ein Unternehmen Investitionen zunächst mit einer Innenfinanzierung deckt.…

Jede unternehmerische Tätigkeit richtet sich auf Gewinnerzielung aus. Sie setzt dafür Kapital ein, das entweder aus eigenen (unternehmerischen) Quellen stammt oder von einem fremden Investor. In beiden Fällen spielt eine der wichtigsten Kennziffern in der Betriebswirtschaft eine entscheidende Rolle: Der ROI (Return on Investment). Die wortwörtliche Übersetzung ist: „Rückkehr der Investition„. In ihr steckt schon die Antwort auf…

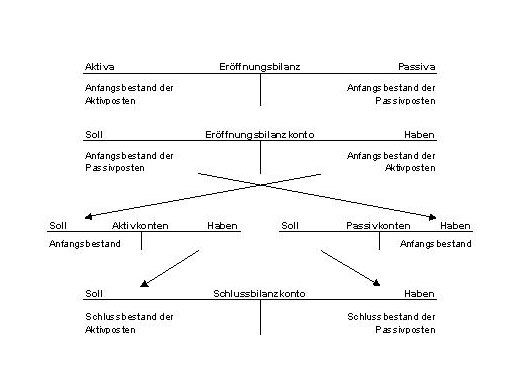

Unter einer Eröffnungsbilanz wird eine Bilanz verstanden, die bei der Gründung eines Unternehmens oder zu Anfang eines neuen Wirtschaftsjahrs erstellt wird. Jeder Unternehmer, der nach § 242 HGB verpflichtet ist, regelmäßig Bilanzen zu erstellen, muss also auch eine Eröffnungsbilanz anfertigen. Welcher Zweck steckt hinter Eröffnungsbilanzen? Zum einen verfolgen Bilanzen wie die Eröffnungsbilanz eine Dokumentationsfunktion. Bei…