Überzeugende Features

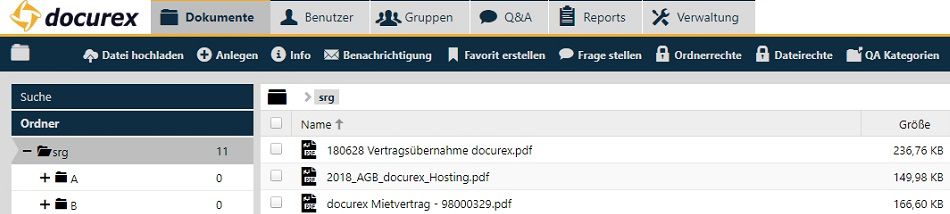

Intuitive Benutzeroberfläche

Arbeiten Sie, wie Sie es bisher kannten. Die Oberfläche eines docurex® Datenraumes wurde so konzipiert, dass der Einstieg so leicht wie möglich fällt. Es sind weder Schulungen noch Einweisungen erforderlich.

docurex® wurde durch die Fraunhofer Gesellschaft zertifiziert und ist so einfach und intuitiv zu bedienen, dass keine Benutzerschulung erforderlich ist.

Keine Software erforderlich

Für die Nutzung des docurex® Datenraums sind lediglich ein Internet Browser sowie eine Internetverbindung erforderlich. Die Installation von Clientsoftware entfällt vollständig. Starten Sie sofort ohne Einstellungen an Ihrem Rechner vornehmen zu müssen.

Volltextindexierung

Inhalte von Office-, PDF-, Text- und HTML-Dokumenten werden automatisch einem durchsuchbaren Volltextindex hinzugefügt. Damit finden Sie Dokumente anhand von Schlagworten schnell wieder.

Suchfunktion

Die erweiterte Suchfunktion ist weitaus mehr als eine reine „Schlagwort-Suchmaschine“. Anhand diverser Filter können Sie komplexe Abfragen durchführen und das Resultat anschließend als komprimierte ZIP-Datei herunterladen.

Corporate Branding

Der docurex® Datenraum kann sowohl von der Farbgebung als auch in Bezug auf Logos und Icons an Ihre Corporate Identity angepasst werden.

Mehrsprachig

Der docurex® Datenraum ist in den Sprachen Deutsch, Englisch und Italienisch verfügbar und kann jederzeit um weitere Sprachen erweitert werden.

Versionierung

Von einem identischen Dokumentennamen gibt es mehrere Versionen. Bei Bedarf kann man über eine Dokumentenhistorie auf frühere Dokumente zurückgreifen.

Revisionssichere Protokollierung

Jede Transaktion im Datenraum wird unveränderbar und damit revisionssicher aufgezeichnet, um im Bedarfsfall Zugriffe und Änderungen an Datenrauminhalten nachvollziehen zu können.

Zusätzlich kann für jeden Datenraumteilnehmer der Protokollierungsgrad definiert werden, um besonderen Anforderungen gerecht zu werden.

Automatische Konvertierung von Dokumenten in das PDF Format

Durch die automatische Konvertierung von Dokumenten in das PDF-Format sind zur Betrachtung der meisten Dokumente keine zusätzlichen Viewer erforderlich.

Für PDF Dokumente können zusätzliche Sicherheitsfunktionen wie „Drucken verhindern“ und „Export von Inhalten verhindern“ aktiviert werden. Gleichzeitig erhält jedes PDF-Dokument ein elektronisches Wasserzeichen zur eindeutigen Identifikation.

Export-Funktion

Die integrierte Export-Funktion ermöglicht eine vollständige Entladung des gesamten Datenraums auf einen entsprechenden Datenträger. Die Art des Exports (nur Daten, Daten inklusive Protokolle etc.) kann individuell festgelegt werden.

Docusync

docusync ist ein Modul für den sicheren Import von Ordnerstrukturen in den docurex® Datenraum. docusync bildet selbst Ordner- und Dokumentenstrukturen mit mehreren Millionen Dateien identisch in Ihrem docurex® Datenraum ab.